moody 's

Moody’s повысило прогноз дефолтов среди компаний с высоким уровнем спекулятивного риска в 2025 г. с 2,5% до 3,1% из-за торговых конфликтов, замедляющих экономику

- 18 апреля 2025, 15:18

- |

Moody’s повысило прогноз дефолтов среди компаний с высоким уровнем спекулятивного риска в 2025 г. с 2,5% до 3,1% из-за торговых конфликтов, замедляющих экономику. Возможен рост до 6% без серьёзных шоков.

Тарифы снизят рост ВВП США на 1 п.п., ухудшив условия финансирования. В I квартале — 27 дефолтов (в 2024 г. — 38). Основные отрасли: здравоохранение, ритейл, телеком.

Источник

- комментировать

- 255

- Комментарии ( 0 )

Чем неприятно понижение рейтинга США?

- 02 августа 2023, 13:50

- |

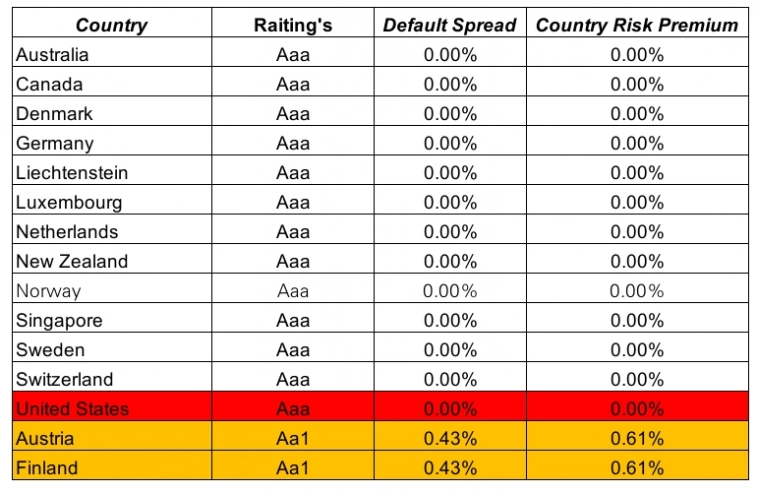

Fitch снизило рейтинг США на один уровень с AAA до AA+, повторив шаг, сделанный более десяти лет назад S & P Global Ratings. Снижение налогов и новые инициативы по расходованию средств в сочетании с многочисленными экономическими потрясениями привели к увеличению бюджетного дефицита, сообщило Fitch, в то время как среднесрочные проблемы, связанные с ростом расходов на социальные выплаты, остаются в основном без решения.

Краткая справка: в 2011 году 5 августа в пятницу S&P понизило рейтинг США на одну ступень, в понедельник иНдекс упал на 6.5%. Но стоит отметить, что уже с 25 июля 2011 шло быстрое падение. И к 8-го оно достигло -17,5%.

Пока рейтинг США понизил только Fitch, и он среди рейтинговых агентств считается самым агрессивным.

- Самое явное, это должно повлиять на доходность государственных облигаций США, а как следствие и на доходность корпоративных облигаций, зарегистрированных в США. Пока это величина не столь существенна, всего 43 б.п. Уровень Австрии и Финляндии.

( Читать дальше )

Moody’s: доля дефолтов у компаний может утроиться

- 04 октября 2022, 15:50

- |

Если ставки продолжат расти, а рецессия усугубится, число дефолтов вырастет, считают аналитики агентства

Доля компаний, не способных вовремя погасить долг, может вырасти более чем в три раза в 2023 году из-за нехватки ликвидности и ухудшения торговых условий, пишет Bloomberg со ссылкой на обзор рейтингового агентства Moody’s.

«Если процентные ставки продолжат расти, а глобальный экономический спад углубится, то многие компании со спекулятивными рейтингами столкнутся со снижением прибыли и ростом стоимости заимствований, и в этом случае количество дефолтов будет увеличиваться», — пишут аналитики Moody’s в отчете.

По прогнозам Moody’s, уровень дефолтов в США может вырасти с менее чем 2% до 7,8% к августу 2023 года в более пессимистичном прогнозе. В регионе ЕМЕА за этот период он может достигнуть 6,5%, сейчас он около 2%.

( Читать дальше )

Moody's ухудшило прогноз роста мирового ВВП в 2022 году

- 26 мая 2022, 13:36

- |

Moody's с 5 марта приостанавливает коммерческую деятельность в России

- 05 марта 2022, 16:53

- |

Приостановка распространяется как на операции международного рейтингового агентства Moody's Investors Service (MIS), так и на деятельность Moody's Analytics (MA). MIS будет поддерживать аналитическое покрытие действующих рейтингов за пределами России

Также компания заявила, что продолжит поддерживать своих сотрудников в России

www.interfax.ru/business/826562

Moody's дает положительный прогноз на 2021 год только одному из подсекторов финансовых компаний.

- 21 декабря 2020, 17:14

- |

https://t.me/Keynes_and_Buffet

Позитивный прогноз получил подсектор небанковской ипотеки в США, прибыльность которого останется высокой, поскольку бум рефинансирования продолжится в 2021-м году со средней рентабельностью активов более 2,5%. Судя по комментариям аналитиков, ожидается восстановление капитализации этих компаний в течении года на фоне прибыльности отдельных сегментов несмотря на увеличение авансовых обязательств из-за договоренностей об отсрочке платежей с заемщиками. Moody’s включили в спискок с положительным прогнозом New Residential (NYSE: NRZ), Mr. Cooper's (NASDAQ: COOP) Nationstar, Ocwen's (NYSE: OCN) PHH, PennyMac Financial (NYSE: PFSI), PennyMac Mortgage (NYSE: PMT) и Rocket Companies. (NYSE: RKT), Quicken.

Негативный прогноз получили такие подсектора как лизинговые компании для самолетов, кредитные карты США, кредиторы коммерческой недвижимости в США, потребительские кредиторы ( которые subprime) в США, китайские компании по управлению проблемными активами, китайские лизинговые компании, индийские финансовые компании.

( Читать дальше )

Топ-10 акций в портфеле Уоррена Баффета

- 16 апреля 2020, 10:18

- |

1. Apple

На первом месте располагается компания Apple, Berkshire Hathaway

владеет более 245 млн акций, это составляет около 30% портфеля холдинга Баффета.

2 Bank of America

Следующее место в портфеле Berkshire Hathaway занимает один из крупнейших банков Америки. Число акций 925 млн, примерный вес в портфеле 13.5%.

3 Coca cola

Дивидендный аристократ занимает 3 место в портфеле. Berkshire Hathaway владеет 400 млн акций, составляет около 9% портфеля.

4. American Express

Финансовая компания American Express (AXP) не обошла стороной портфель инвестора. Berkshire принадлежит 151 млн. акций, это

7.8% портфеля.

5. Wells Fargo

323 млн. акций банка Wells Fargo (WFC) принадлежит холдингу Баффета. Позиция составляет 7.18%.

6. Kraft Heinz Co

Kraft Heinz Co. (KHC) — американская продовольственная компания, возникший после слияния Kraft Foods и Heinz Company. Компании принадлежит 325 млн. акций, что составляет 4.32% в портфеле.

7. JPMorgan Chase & Co

Еще один финансовый холдинг JPMorgan Chase & Co. (JPM) находится в портфеле Berkshire. 59 млн. акций — именно такой пакет принадлежит компании, а доля 3.43%.

( Читать дальше )

Инвестиционные идеи Moody's Corporation

- 18 сентября 2019, 16:29

- |

Финансовый отчет Moody's за 2-й квартал 2019 г. был неплохим. Выручка увеличилась на 3.3% г/г до рекордных $1.21 млрд. и оказалась выше консенсус-прогноза на уровне $1.18 млрд. Выручка в США повысилась на 2% до $637.9 млн., за пределами Штатов – на 4.7% до $575.7 млн. Отметим, что негативный эффект от неблагоприятных изменений обменных курсов составил 2%. Доходы рейтингового подразделения Moody’s Investors Service (MIS) упали на 1.8% до $738.4 млн. в связи с сокращением количества выпусков бондов корпорациями в мире. В то же время выручка подразделения Moody’s Analytics (MA) подскочила на 12.4% до $475.2 млн. на фоне 10%-го органического роста доходов, а также эффектов от поглощений фирм Reis и Omega Performance. Скорректированная операционная прибыль повысилась на 2.5% до $599 млн., и операционная рентабельность уменьшилась на 0.3 п.п. до 49.4%. Скорректированная прибыль на акцию возросла на 1% до $2.07 и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $1.98.

( Читать дальше )

РОЛЬФ. Биржевые Облигации. Выпуск: 3 млрд., 3 года, 10,5-11%. Открытие/закрытие книги 28.02.19. Предварительная дата размещения: 12.03.19.

- 25 февраля 2019, 09:56

- |

Все ближе наш выход на облигационный рынок РФ, представляю Вашему вниманию основные тезисы Презентации для инвесторов:

ООО «РОЛЬФ» – #1 автодилер на российском автомобильном рынке.

Специализация:

- продажа новых автомобилей

- продажа автомобилей с пробегом (trade-in)

- сервисное обслуживание и продажа з/ч

- агентские услуги по продаже страховых и фин. услуг

Компания основана в 1991 году (27 лет на рынке);

Располагает 20 дилерскими локациями, включающими 62 шоу-рума и сервисные помещения на двух крупнейших рынках: Москвы и Санкт-Петербурга;

Москва и Санкт-Петербург обеспечивают 43% продаж автомобилей в РФ по состоянию на 31.12.2018;

Диверсифицированный портфель брендов (22 бренда новых автомобилей и мототехники);

В 2011 году Компания утвердила стратегию, позволившую к 2013 году Компании занять и в настоящий момент удерживать лидирующие позиции на профильном рынке;

Ожидаемый уровень чистый долг/EBITDA – на уровне ~1,8x по состоянию на конец 2018 г.;

Кредитные рейтинги:

( Читать дальше )

Ведущие рейтинговые агентства и не скрывают, что гонят левак

- 18 февраля 2019, 12:41

- |

1) рейтинговое агентство Standard & Poor's (или S&P) — американский же переводчик Гугл сообщает, что «poors» — это беднота. Стандартная такая беднота, видать, планируется за пределами Штатов, с таким-то агентством

2) агентство Fitch Ratings — смотрим, видим, что слово «fitch» — в английском — это просто «хорёк», т.е. они выдают нам «хорьковые рейтинги», или считают нас за хорьков, в любом случае получается на букву «Х»

3) агентство Moody’s — ну, тут вообще всё просто и примитивно, без шансов, ибо «moody» — это угрюмый, соответственно, все их рейтинги — от угрюмых пессимистов (или для них), ибо 's (апостроф s) это подтверждает в слове moody’s

Короче, расчехлились господа-буржуи, делают вшивые рейтинги для(или от) бедных и угрюмых хорьков

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал